|

|

|

|

Главная >> Финансовый менеджмент: теория и практика. Ковалев. В.В. |

|

|

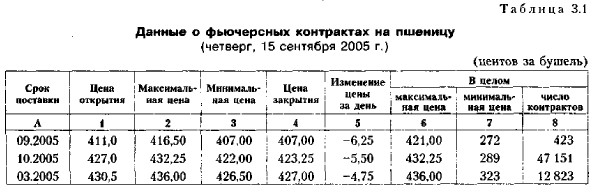

Производные финансовые инструменты 3.4.2. Форвардные и фьючерсные контрактыФорварды и фьючерсы, являющиеся наиболее распространенными приемами хеджирования, позволяют застраховаться от возможного резкого изменения цен на некоторый актив (пшеница, металл и др.), поскольку дают возможность приобрести его по заранее оговоренной цене. Они представляют собой ценные бумаги и обращаются на фондовых рынках. Форвардный контракт (Forward Contract), как и его наиболее распространенная разновидность — фьючерс, представляет собой соглашение о купле-продаже товара или финансового инструмента с поставкой и расчетом в будущем. Контракт стандартизирован по количеству и качеству товара. Согласно контракту продавец обязан поставить в определенное место и срок определенное количество товара или финансовых инструментов; после доставки товара покупатель обязан заплатить обусловленную в момент заключения контракта цену. Некоторые виды контрактов, являясь ценными бумагами, могут неоднократно перепродаваться на бирже вплоть до определенного срока (момента их исполнения). Существуют и такие контракты, по которым обязательства могут быть выполнены не путем непосредственной поставки или приемки товаров или финансовых инструментов, а путем получения или выплаты разницы в ценах фьючерсного и наличного рынков. Иными словами, владелец форвардного или фьючерсного контракта имеет право: (а) купить или продать базовый актив в соответствии с оговоренными в контракте условиями и (или) (б) получить доход в связи с изменением цен на базовый актив. Для того чтобы гарантировать исполнение контракта, требуется предоставле; ние обеспечения наличными или их эквивалентом в виде ликвидных ценных бумаг. Сумма, необходимая на ведение торговли фьючерсами, составляет обычно 8—15% общей стоимости товара, поставляемого по контракту. Эти средства представляют собой гарантийное обеспечение обязательств и возвращаются после исполнения контракта или закрытия позиции. Итак, предметом торга в такого рода контрактах является цена, а термины «продажа» или «покупка» контракта являются условными и означают только занятие позиции продавца или позиции покупателя с принятием на себя соответствующих обязательств. До наступления срока исполнения контракта любой из его участников может заключить сделку с принятием противоположных обязательств, т, е. купить (продать) такое же количество этих же контрактов на тот же самый срок. Принятие на себя двух противоположных контрактов взаимопогашает их, освобождая тем самым данного участника от их исполнения. Функционирование фьючерсного рынка и его финансовая надежность обеспечиваются системой клиринга, в рамках которой осуществляется учет участников торговли, контроль состояния счетов участников и внесения ими гарантийных средств, расчет размера выигрышей и проигрышей от участия в торгах. Все сделки оформляются через клиринговую (расчетную) палату, которая становится третьей стороной сделки. Тем самым продавец и покупатель освобождаются от обязательств непосредственно друг перед другом, а для каждого из них возникают обязательства перед клиринговой палатой. Палата выполняет роль гаранта для тех, кто не ликвидировал свои обязательства к сроку их исполнения. Таким образом, правовой основой операций с контрактами являются договоры, связывающие участников рынка с клиринговой палатой и фондовой биржей; ее финансовой основой — денежные средства или их эквиваленты, вносимые участниками в форме залога. Фьючерсы (Futures Contracts) являются одной из разновидностей форвардных контрактов. Этот вид ценных бумаг весьма распространен на фондовых биржах, а информация о них публикуется в специальной прессе. В табл, 3.1 приведен пример публикаций о фьючерсных ценах на пшеницу.

Приведенные в таблице показатели означают (на примере первой строки): графа 1 — цена в первые минуты 15.09.2005;

|

|

|